Каким образом коронавирус влияет на цену нефти

Обновлено: 19.04.2024

Из-за коронавируса, который был зафиксирован в декабре прошлого года в Китае, на мировых рынках продолжает дешеветь нефть. Так, цена Brent снизилась с начала года почти на 12% до $58,16 за баррель.

Китай – второй после США потребитель нефти в мире. В среднем за последние пять лет на страну пришлось около 40% прироста потребления сырья, напоминает старший директор Fitch Ratings Дмитрий Маринченко. Сейчас Китай может снизить потребление нефтепродуктов, например, из-за сокращения числа авиарейсов и снижения автоперевозок внутри страны.

В итоге в первом полугодии глобальное предложение нефти может превысить спрос, прогнозирует Маринченко. Но многое будет зависеть от других факторов – например, от того, насколько вырастет добыча в США, удастся ли быстро восстановить добычу в Ливии и что будет с темпами роста мировой экономики.

Как вспышка коронавируса может сказаться на российской экономике

Снижение экономической активности негативно влияет на все промышленные металлы без исключения, констатирует старший директор АКРА Максим Худалов. В качестве защитного актива инвесторы традиционно используют золото (+4,8% с начала года), а также и казначейские облигации США: доходность 10-летних бумаг упала до 1,6%, самого низкого уровня с октября, пишет FT.

Отвлекает реклама? Подпишитесь, чтобы скрыть её

Наши проекты

Контакты

Ведомости в Twitter

Ведомости в Telegram

Ведомости в Flipboard

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

И.о. главного редактора: Казьмина Ирина Сергеевна

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2022

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2022

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

И.о. главного редактора: Казьмина Ирина Сергеевна

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Вспыхнув в декабре 2019 г. в китайской провинции Хубэй при до сих невыясненных обстоятельствах, эпидемия коронавируса нового типа 2019-nCoV превратилась в главное экономическое и социальное событие первых месяцев нового года. Превзойдя по темпам распространения эпидемии SARS 2002–2003 гг. и свиного гриппа 2009–2010 гг., коронавирус 2019-nCoV не только парализовал экономическую жизнь Китая, но и оказал весьма ощутимое отрицательное влияние на мировую торговлю. Рынок нефти оказался одной из главных жертв — первые пять недель в 2020 г. нефтяные котировки непрестанно падали, ознаменовав самый отрицательный тренд с ноября 2018 г., подтолкнув нефтедобывающие страны и картель ОПЕК+ к существенной корректировке прежнего курса.

Возникает мысль, что до тех пор, пока китайский спрос не нормализуется, Венскому альянсу ОПЕК+ следует в еще большей степени урезать объемы добычи для вывода котировок на более комфортный уровень в 60–65 долл. за баррель. Слухи о таком сценарии стали расползаться практически сразу после того, как стало понятно, что эпидемию не получится быстро взять под контроль. Есть основания полагать, что официальная Москва не будет готова опускать планку еще ниже, а сокращение будет осуществляться лишь силами Саудовской Аравии, ОАЭ и, возможно, других ближневосточных стран. Вдобавок ко всему прочему падение котировок WTI до текущего уровня в 52–54 долл. за баррель, фактически до точки безубыточности большой части американской добычи вне Пермского бассейна, скажется на прибыльности разработки сланцев и может затормозить прирост добычи нефти в США до нуля в 2021 г.

Вспыхнув в декабре 2019 г. в китайской провинции Хубэй при до сих невыясненных обстоятельствах, эпидемия коронавируса нового типа 2019-nCoV превратилась в главное экономическое и социальное событие первых месяцев нового года. Превзойдя по темпам распространения эпидемии SARS 2002–2003 гг. и свиного гриппа 2009–2010 гг., коронавирус 2019-nCoV не только парализовал экономическую жизнь Китая, но и оказал весьма ощутимое отрицательное влияние на мировую торговлю. Рынок нефти оказался одной из главных жертв — первые пять недель в 2020 г. нефтяные котировки непрестанно падали, ознаменовав самый отрицательный тренд с ноября 2018 г., подтолкнув нефтедобывающие страны и картель ОПЕК+ к существенной корректировке прежнего курса.

Китай: кошмарное полугодие

Даже до того как вспыхнул коронавирус, Пекин испытывал трудности в корректировке экономического курса — темпы экономического роста замедляются уже не первый квартал и упали до самого низкого с начала 1990-х гг. уровня, темпы продаж автомобилей падают, и правительственные планы по активизации внутреннего спроса доселе не оправдывают надежд. К тому же, коронавирус ударил по Поднебесной в худший момент — как раз в преддверии Китайского Нового Года, когда пассажирские авиа- и автоперевозки достигают пика. Транспортное топливо составляет почти половину китайского спроса на нефтепродукты; ввиду ограничений на передвижение, введенных китайскими властями, спрос на все виды топлива упал на 50% в январе-феврале 2020 г.

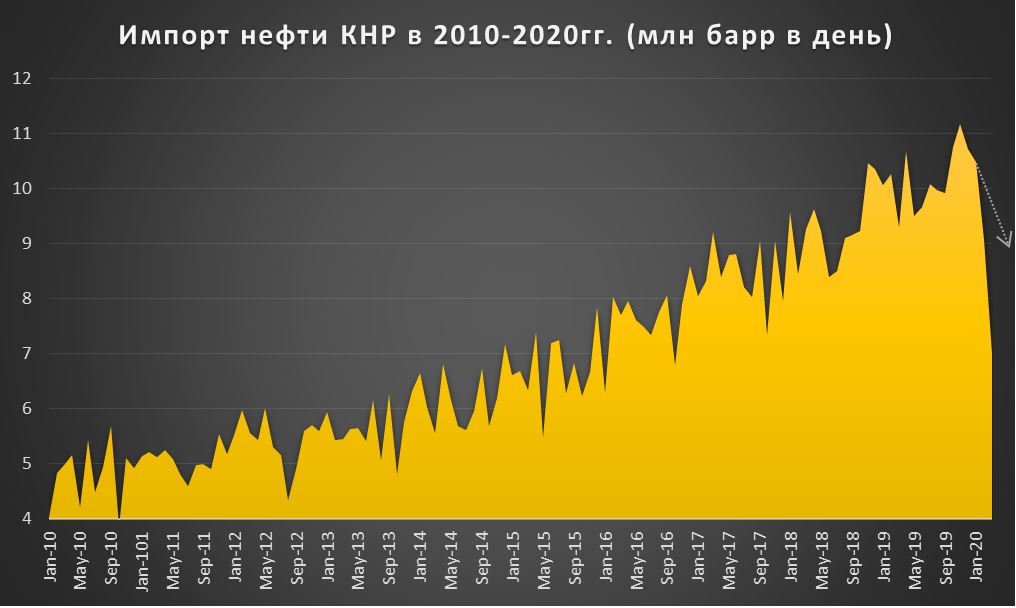

График 1. Импорт нефти КНР в 2010–2020 гг. (в млн барр. в день).

Источник: Таможенная служба КНР, Thomson Reuters, данные и прогноз автора.

Нефтеперерабатывающие заводы, находящиеся на морском побережье, как правило имеют большую направленность вовне, поэтому в данном случае следует ожидать сокращения выпуска не более чем на 10–15%. Стоит также отметить, что ввиду официальных ограничений на передвижение и ведение экономической деятельности запланированные на 2020 г. плановые ремонтные работы на китайских НПЗ вряд ли смогут быть завершены — их придется провести в апреле-мае текущего года. Таким образом, быстрого восстановительного скачка в плане спроса на нефть ожидать не следует — по всей видимости, возврат к прежним объемам импорта и нефтепереработки следует ожидать только во второй половине 2020 г.

Азия: в тени китайских проблем

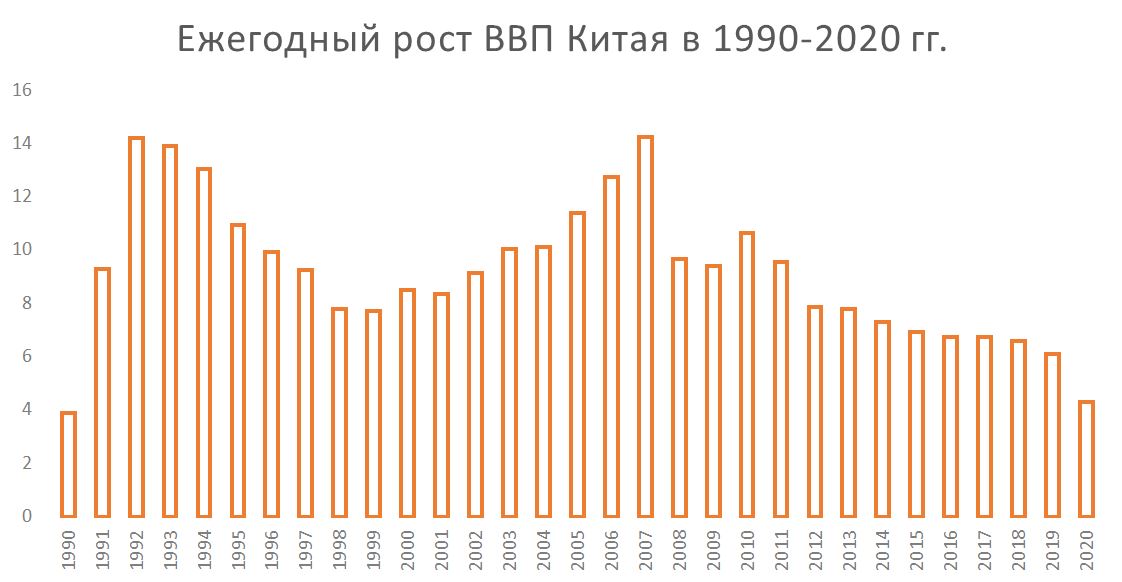

По предварительным оценкам экономистов, эпидемия коронавируса повлечет за собой замедление экономического роста на примерно 1–1,5 п.п., что после зафиксированного в 2019 г. 30-летнего минимума (6,1%, что все еще выше среднемирового показателя в 2,9%, см. График 2) поспособствует еще большему торможению роста. Следует отметить, что вирус SARS в 2003 г. притормозил рост китайской экономики на примерно 1 п.п., учитывая алгоритм распространения сегодняшнего коронавируса, ущерб от него будет больше. Поскольку экономики стран Восточной и Южной Азии связаны с китайской, есть все основания предположить, что большинство ключевых партнеров КНР также испытают на себе последствия коронавируса — эффект замедления роста будет колебаться в интервале 0,1–0,5 п.п.

График 2. Ежегодный рост ВВП Китая в 1990-2020 гг. (в % по отношению к предыдущему году).

Источник: Группа Всемирного Банка, прогноз автора

Коронавирус таит в себе определенную выгоду для нефтепереработчиков — из-за ослабевшего спроса индийские или индонезийские НПЗ смогут купить нефть для переработки по значительно более низкой цене, чем изначально предполагалось, так как синхронно упали сами котировки и спреды. Даже текущие проблемы с поставками нефти в Китай могут стать для кого-то весьма прибыльной сделкой — если сложное положение в КНР сохранится, весьма вероятно, что временно пришвартованные в китайских портах танкеры (преимущественно сорта нефти с высоким выходом средних дистиллятов, среди прочих и недавно появившаяся на рынке норвежская Johan Sverdrup) могут быть перепроданы, скорее всего, в другие восточноазиатские страны.

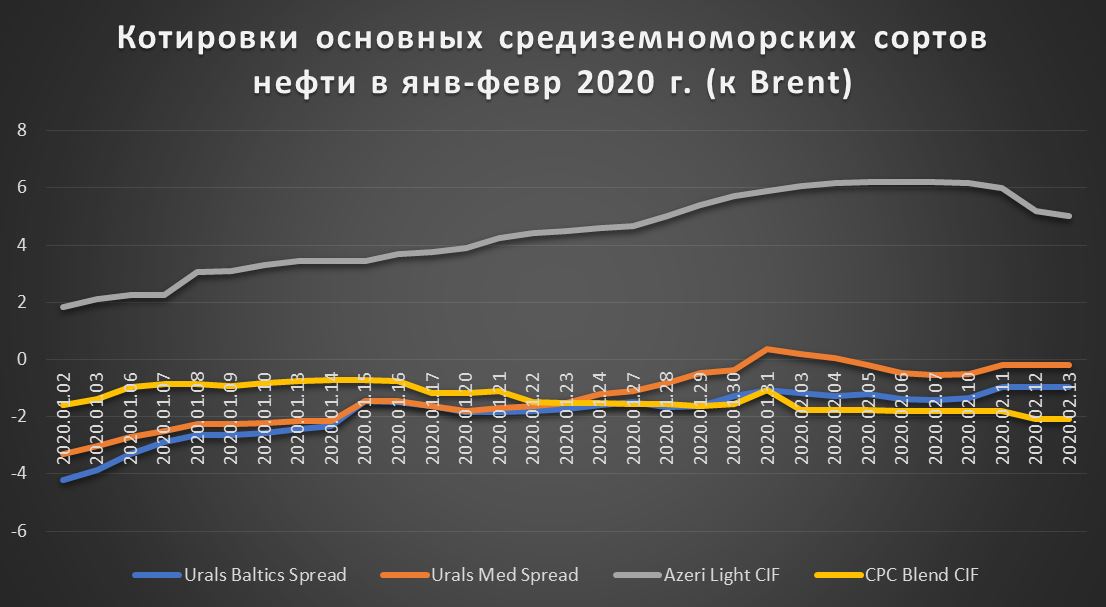

Европа: неожиданная нормализация

На европейском рынке волнения вокруг последствий коронавируса совпали по времени с приостановкой добычи нефти в Ливии и блокадой ливийских портов силами фельдмаршала Х. Хафтара; причем два этих события имели разные последствия. На фоне возросшего спроса на легкие низкосернистые сорта нефти, после внезапного исчезновения почти 1 млн барр. ливийской нефти в день (добыча по состоянию на 17 февраля 2020 г. колеблется на уровне 0,17 млн барр. в день) в конце января премии азербайджанской Azeri Light по отношению к эталонному Бренту превысили 6 долл. за баррель. Однако уже к середине февраля стало окончательно ясно, что азиатский спрос существенно упадет и рынок потерял все прежние завоевания (см. График 3). Для российской Urals сочетание всех факторов привело к ощутимому укреплению как в Средиземноморье, так и в балто-североморском регионе.

График 3. Котировки основных средиземноморских сортов нефти в январе-феврале 2020 г. (по отношению к Dated Brent).

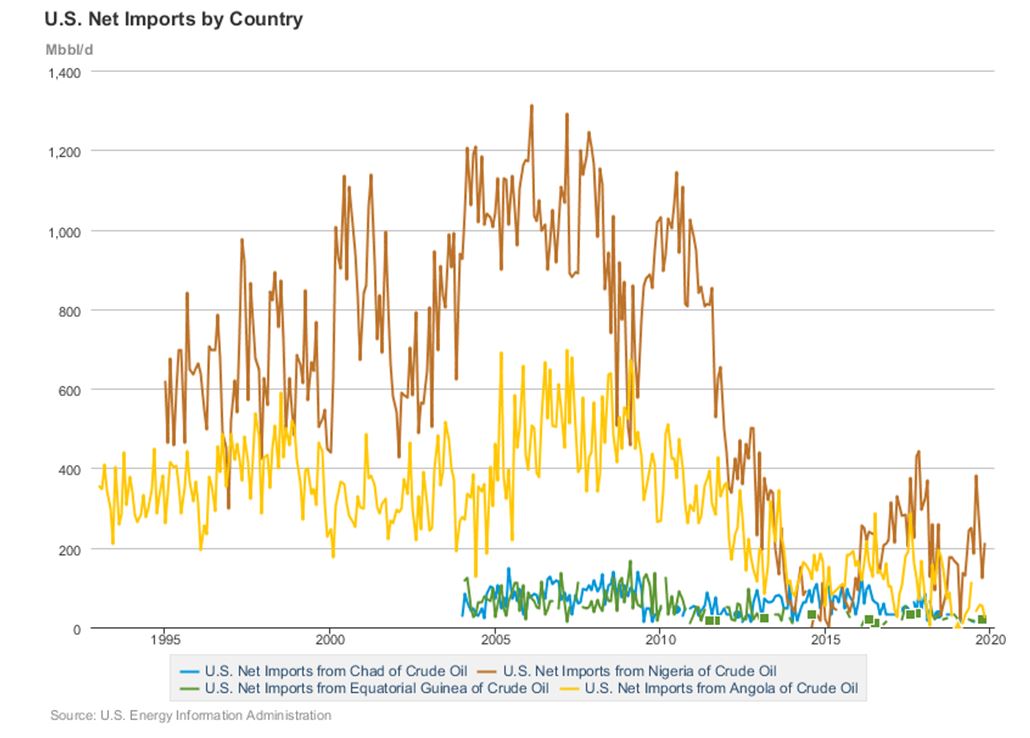

Справедливости ради стоит отметить, что укрепление Urals происходило одновременно с ослаблением ВСТО (в английской деноминации ESPO, весь объем этого сорта торгуется в Азии) — в начале года мартовские партии ВСТО уходили с премией к Brent в +6,4-6,5 долл. за баррель, сейчас апрельские партии котируются на уровне +4,1-4,2 долл. за баррель к мировому бенчмарку. Отдельно стоит упомянуть африканские объемы нефти, перенаправленные из Китая в Европу. Так как нигерийская или ангольская нефть фактически потеряли американский рынок вследствие роста добычи сланцевой нефти (см. График 4), экспортерам пришлось довольствоваться наличием двух ключевых направлений — Азии и Европы.

График 4. Импорт нефти из стран Западной Африки в США в 1990-2020 гг. (млн барр. в день)

Источник: Управление информации по энергетике США.

Глобальные последствия: Рынок вне зоны комфорта

Важно также отметить, что коронавирус скорректировал ожидания от 2020 года. Во-первых, если ранее большинство нефтедобывающих и трейдинговых компаний, инвестиционных банков ожидали котировки эталона Brent в интервале 60-65 долл. за баррель, то сейчас высказывается мнение о среднем уровне в 55-60 долл. за баррель. Для России, которая балансирует федеральный бюджет под 40 долл. за баррель, — это, на первый взгляд, не самый болезненный удар (хотя перспектива потери 3-4 млрд долл. бюджетных доходов из-за пандемии не может не огорчить), в отличие от таких ближневосточных производителей как Ирак и Саудовская Аравия, точка безубыточности которых составляет 60 и 85 долл. за баррель, соотвественно.

Возникает мысль, что до тех пор, пока китайский спрос не нормализуется, Венскому альянсу ОПЕК+ следует в еще большей степени урезать объемы добычи для вывода котировок на более комфортный уровень в 60-65 долл. за баррель. Слухи о таком сценарии стали расползаться практически сразу после того, как стало понятно, что эпидемию коронавируса не получится быстро взять под контроль. Есть основания полагать, что официальная Москва не будет готова опускать планку еще ниже, а сокращение будет осуществляться лишь силами Саудовской Аравии, ОАЭ и, возможно, других ближневосточных стран. Вдобавок ко всему прочему падение котировок WTI до текущего уровня в 52-54 долл. за баррель, фактически до точки безубыточности большой части американской добычи вне Пермского бассейна, скажется на прибыльности разработки сланцев и может затормозить прирост добычи нефти в США до нуля в 2021 г.

На прошлой неделе влияние коронавируса на рынки обсуждалось в основном в формате предположений.

Не хватало информации о самой болезни: о том, как быстро она распространится, насколько будет смертельна, о количестве заболевших и о масштабах карантина.

Тем не менее, предположений высказывалось множество. Результат: инвесторы не могли точно предвидеть влияние на нефтяные цены , на мировую экономику в целом или на китайскую в частности, особенно на рабочую силу, производство и транспорт.

В ближайшие дни и недели появятся более конкретные данные об экономическом аспекте вспышки вируса.

Ниже мы рассмотрим то, что известно о влиянии вируса на нефтяные рынки в настоящее время.

Сравнение с атипичной пневмонией

Многие инвесторы и аналитики сравнивают текущую ситуацию со вспышкой атипичной пневмонии в 2003 году. В том году рынки упали, и поэтому рынки в 2020 году (как фондовые , так и нефтяной) также упали.

Однако это сравнение не является показательным, когда необходимо оценить влияние вспышки заболевания на глобальный экономический рост. Вспышка атипичной пневмонии в Китае совпала со вторжением США в Ирак, и эти два масштабных события трудно разделить.

С 2003 года экономика Китая существенно изменилась, и сегодня страна, похоже, более ответственно реагирует на коронавирус. Кроме того, эпидемии начались в разное время года.

Отрасли уже пострадали

United (NASDAQ: UAL ), Air Canada (TSX: AC ), American Airlines (NASDAQ: AAL ), Lufthansa (OTC: DLAKY ), British Airways (OTC: BABWF ) и Cathay Pacific (OTC: CPCAY ) вносят изменения в свою деятельность в Китае.

Некоторые компании приостанавливают полеты между Китаем и Северной Америкой или Европой на несколько недель. Другие снижают полетную нагрузку. В дальних рейсах между Азией, США или Западной Европой используется много реактивного топлива.

Например, на перелет в одну сторону между Лос-Анджелесом и Токио расходуется около 9500 галлонов реактивного топлива (около 226 баррелей). В ближайшие дни крупные авиакомпании могут приостановить полеты в Китай, а китайские авиакомпании уже ввели эту меру.

Опасения в долгосрочной перспективе растут, ОПЕК поднята по тревоге

Наибольшее беспокойство среди трейдеров вызывает то, что вирус приведет к общему и устойчивому снижению экономической активности в Китае и, возможно, в других регионах.

Влияние коронавируса на спрос на сырую нефть явно вызывает обеспокоенность у ОПЕК.

ОПЕК и партнеры из числа ОПЕК+ считали , что решили проблему слабого спроса в 1-м и 2-м кварталах с помощью новых сокращений добычи в 1-м квартале. Члены картеля уже обсуждали отказ от запланированной мартовской встречи и согласились продлить сокращения до июня. А затем страхи, связанные с коронавирусом, привели к падению цен на нефть на прошлой и текущей неделе.

Видимо, в порыве отчаяния Алжир, который в этом году председательствует в ОПЕК, заявил, что рассматривается вопрос о переносе мартовской встречи на февраль.

В конце концов, если коронавирус продолжит пугать трейдеров в предстоящие недели и месяцы, они могут променять своих друзей-нефтяников на эпидемиологов.

Интересное

В настоящее время является актуальным исследование энергетического кризиса в мире, начавшегося еще летом прошлого года в Европе. Энергетический кризис начался в Европе летом 2021.

Цены на сталь внутри страны с середины апреля остаются в боковике, а себестоимость производства отечественными металлургами снижается более резкими темпами. При этом экспортные.

Ближайший фьючерс на Brent в среду пытался развить снижение, но по итогам дня сумел удержаться у отметки 107 долл./барр., уровня закрытия предыдущего дня. Понижение накануне.

Участвуйте в форуме для взаимодействия с пользователями, делитесь своим мнением и задавайте вопросы другим участникам или авторам. Обратите внимание: во время торговых сессий все комментарии тщательно проверяются модератором, поэтому их публикация занимает определенное время. Комментарии, размещенные в нерабочие часы, могут рассматриваться в течение более длительного времени, чем обычно.

На данный момент к публикации допускаются комментарии, которые касаются экономической тематики, а также фондового рынка. Неуместные комментарии не будут допущены до публикации.

Пожалуйста, используйте стандартный письменный стиль и придерживайтесь наших правил.

- Размещение ссылок, рекламы и спам;

- Ненормативная лексика, а также замена букв символами;

- Оскорбления в адрес участников форума и авторов;

- Разжигание межнациональной и расовой розни;

- Комментарии, состоящие из заглавных букв;

- Допускаются комментарии только на русском языке;

В связи с жалобами других пользователей вам временно запрещено добавлять новые комментарии. Ваш статус будет проверен нашим модератором в ближайшее время.

В связи с жалобами других пользователей вам временно запрещено добавлять новые комментарии. Ваш статус будет проверен нашим модератором в ближайшее время.

Вы уверены, что хотите заблокировать пользователя %USER_NAME%?

%USER_NAME% добавлен в ваш черный список

Вы только что разблокировали этого участника. Повторно заблокировать этого участника можно только через 48 часов.

Я считаю, что данный комментарий:

является рекламой или спамом содержит оскорбление

Ваша жалоба отправлена модераторам.

| Нефть Brent | 106,15 | 0,00 | 0,00% |

| Нефть WTI | 101,75 | -2,04 | -1,97% |

| Золото | 1.932,50 | -15,70 | -0,81% |

| Серебро | 24,190 | -0,431 | -1,75% |

| Платина | 923,80 | -44,00 | -4,55% |

| Палладий | 2.369,77 | -50,43 | -2,08% |

| Природный газ | 6,753 | 0,000 | 0,00% |

| EUR/USD | 1,0794 | -0,0042 | -0,39% |

| USD/RUB | 75,4500 | +0,6650 | +0,89% |

| EUR/RUB | 83,519 | -1,408 | -1,66% |

| GBP/USD | 1,2838 | -0,0190 | -1,46% |

| USD/TRY | 14,7427 | +0,0348 | +0,24% |

| USD/JPY | 128,57 | +0,19 | +0,14% |

| AUD/USD | 0,7237 | -0,0134 | -1,82% |

| РТС | 928,30 | -33,16 | -3,45% |

| Индекс Мосбиржи | 2.232,23 | -38,82 | -1,71% |

| US 500 | 4.256,3 | -137,4 | -3,13% |

| Dow Jones | 33.811,40 | -981,36 | -2,82% |

| DAX | 14.142,09 | -360,32 | -2,48% |

| FTSE 100 | 7.521,68 | -106,27 | -1,39% |

| Индекс USD | 101,130 | +0,516 | +0,51% |

| Сбербанк | 116,97 | -1,68 | -1,42% |

| Газпром | 208,00 | -2,29 | -1,09% |

| Норникель | 19.700,0 | -754,0 | -3,69% |

| ЛУКОЙЛ | 3.828,0 | -146,0 | -3,67% |

| Яндекс | 1.692,0 | +46,0 | +2,79% |

| Tesla | 1.005,05 | -3,73 | -0,37% |

| Apple | 161,79 | -4,63 | -2,78% |

Надежды на восстановление

Согласно ноябрьскому прогнозу Международного энергетического агентства (МЭА), спрос на нефть в 2021 г. вырастет на 5,8 млн баррелей в сутки и составит 97,08 млн баррелей в сутки. При этом в первом квартале показатель будет на уровне 94,9 млн баррелей в сутки, во втором – 95,8 млн баррелей в сутки, в третьем – 98,4 млн баррелей в сутки, в четвертом – 99,1 млн баррелей в сутки. Согласно последним данным МЭА, спрос на нефть по итогам 2020 г. ожидается на уровне 91,28 млн баррелей в сутки против 100,1 млн баррелей в сутки в 2019 г.

ОПЕК более консервативна в оценках. Так, в ноябрьском прогнозе организация ожидает, что мировой спрос на нефть в 2021 г. окажется на уровне 96,26 млн баррелей в сутки. В первом квартале ОПЕК ожидает спрос на уровне 94,96, во втором – 96,3 млн баррелей в сутки, в третьем – 96,61 млн баррелей в сутки, в четвертом – 97,09 млн баррелей в сутки. По итогам 2020 г. картель ожидает показатель на уровне 90,01 млн баррелей в сутки против 99,76 млн баррелей в сутки в 2019 г.

Как развивался кризис

Текущий год стал испытанием для мировой нефтяной отрасли — пандемия коронавируса сильно ударила по потреблению нефти. Другим значительным ударом по ценам стал разрыв сделки ОПЕК+: в ходе заседания ОПЕК+ 6 марта цена нефти Brent упала на 9,4%, до $45,3 за баррель.

Последующая ценовая война, развязанная Саудовской Аравией и подкрепленная обещаниями нарастить добычу вплоть до 13 млн баррелей в сутки, привели к тому, что всего за один день – 9 марта – цены упали более чем на 30% до $31 за баррель Brent и $28 за баррель WTI. Такого резкого падения не происходило ни в 2008, ни в 2014 гг. – это было сильнейшее падение в течение одного дня с 1991 г., когда закончилась война в Персидском заливе. Цена на российскую нефть Urals в апреле опускалась ниже $15 за баррель, говорится в прогнозе социально-экономического развития РФ.

Новые рыночные обстоятельства вынудили участников рынка снова сесть за стол переговоров: уже 12 апреля ОПЕК и не входящие в нее страны согласовали условия нового соглашения о сокращении добычи нефти в период с 1 мая 2020 г. по 30 апреля 2022 г. Новое соглашение предусматривало снижение странами добычи на 9,7 млн баррелей в сутки. С 1 августа участники сделки скорректировали условия, договорившись о смягчении параметров сокращения до 7,7 млн баррелей в сутки до конца 2020 г.

Мировое потребление нефти в следующем году может вырасти примерно на 5-10% год к году, или на 4,7-9,4 млн баррелей в сутки, говорит аналитик Газпромбанка Евгения Дышлюк. При этом при сохранении статус-кво в части предложения — без значительного увеличения добычи нефти за пределами ОПЕК+ — цена на нефть в 2021 г. будет в диапазоне $60-80 за баррель за счет роста спроса на фоне ограниченной добычи ОПЕК+, отмечает она.

По оценке Грушевенко, в зависимости от темпов восстановления спроса и поведения ОПЕК+ цены на нефть могут в течение года колебаться в диапазоне от $40 до $60 за баррель, полагает она.

Читайте также: